相続税の不動産(土地・家屋)の評価に必要な固定資産税の課税明細の読み方を分かりやすく解説します!

・相続税の計算で土地や建物を評価する時に必須の課税明細書!

相続税の計算の中で、土地や建物の情報を把握するのに非常に重要な書類の1つである土地・建物の『課税明細書』があります。

今回は自分で相続税の申告をしようと検討している方に、相続税申告において把握すべき課税明細書のポイントを分かりやすく解説いたします!

・そもそも固定資産税の課税明細書ってなんですか?

不動産をお持ちの方は、毎年一定の時期に、役所からこれだけの固定資産税を納付してくださいという趣旨で届くのが固定資産税の課税明細書になります。

ここで明記されているのは、大きく分けて以下の2点です。

①固定資産税の納付税額

②固定資産税の計算根拠になる土地と建物の詳細情報

(所在・面積・評価額等)

つまり、固定資産税を払うための情報しかありませんが、相続税の土地・建物を把握するのに重要な情報も詰まっています。

・固定資産税の課税明細で相続税申告に必要な情報は?

それでは、固定資産税の課税明細書でどこを抑えるべきかを確認していきましょう!

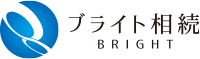

固定資産税の課税明細書の見本がありますので、ここで解説します。

(役所により様式は異なりますが、抑えるポイントは変わりません。)

計算で必要な部分だけに絞っていきますね。

まず、土地です。

①の赤丸部分に注目しましょう、ここが面積です。

気を付ける点は、面積が2つあります。

どちらを使用するかという点です。

この事例では、『登記地積』と『現況地積』に違いはありません。

しかし、異なるケースもまれにあります。

登記地積とは、法務局で最初に土地の登録をされた当時の情報です。

これに対して、現況地積は、現在の土地の地積となります。

そのため、現状の土地の情報が実態を反映しますので、『現況地積』を使って土地評価額を算出しましょう。

相続税で使用する面積(地積)を把握しましたら、路線価を調べましょう。

路線価については、下記のページを参考に調べて下さいね。

そうしましたら、面積×路線価で土地の評価額を算出しましょう。

次に家屋の評価額です。

こちらは②の『価格』部分に注目です。

相続税の家屋の評価額は非常に簡単です。

固定資産税上の家屋の評価額=相続税の家屋の評価額となります。

(賃貸している家屋を除きます。)

②の価格の部分の金額が建物の評価額となりますので、これをそのまま申告する際の評価額にします。

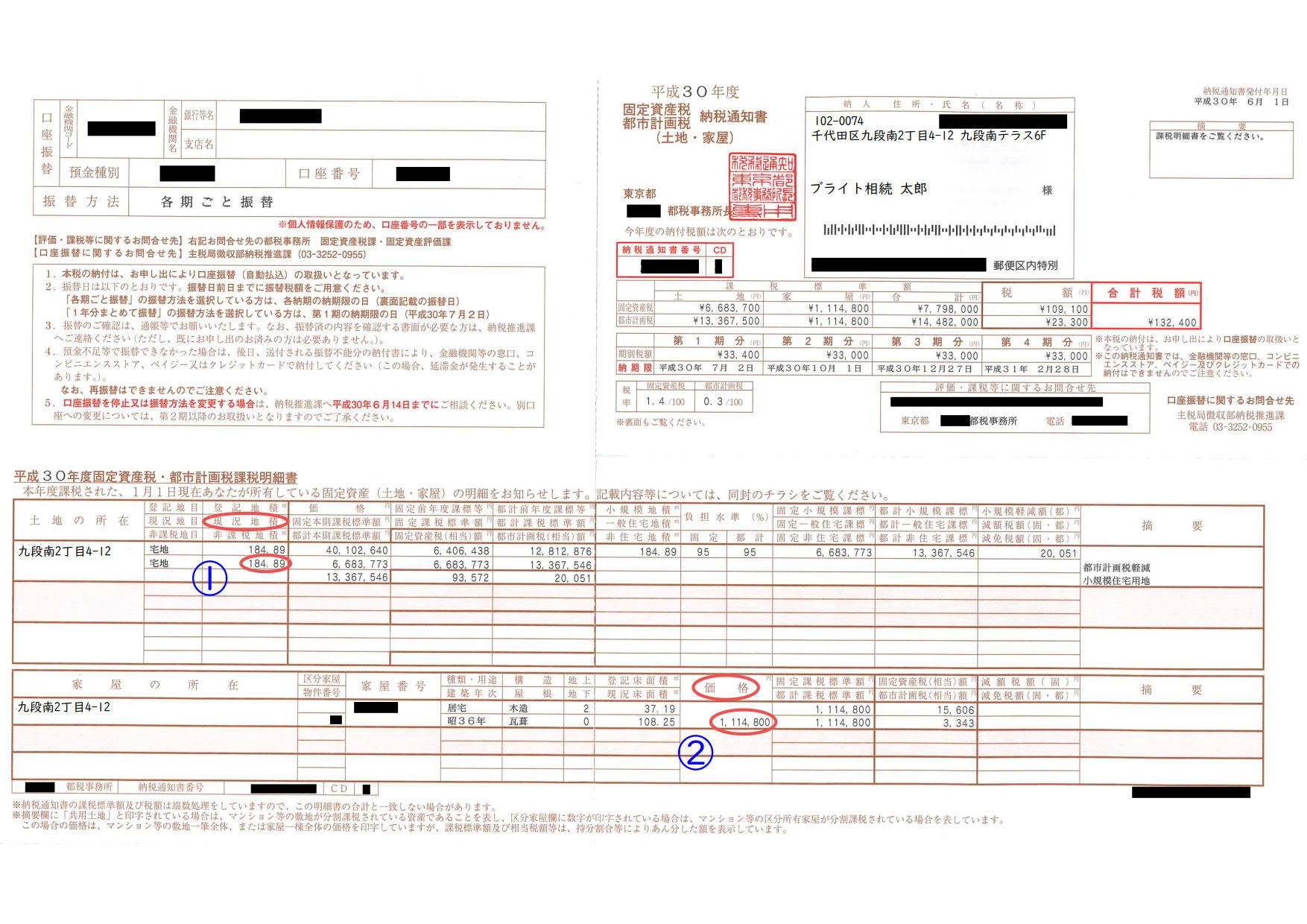

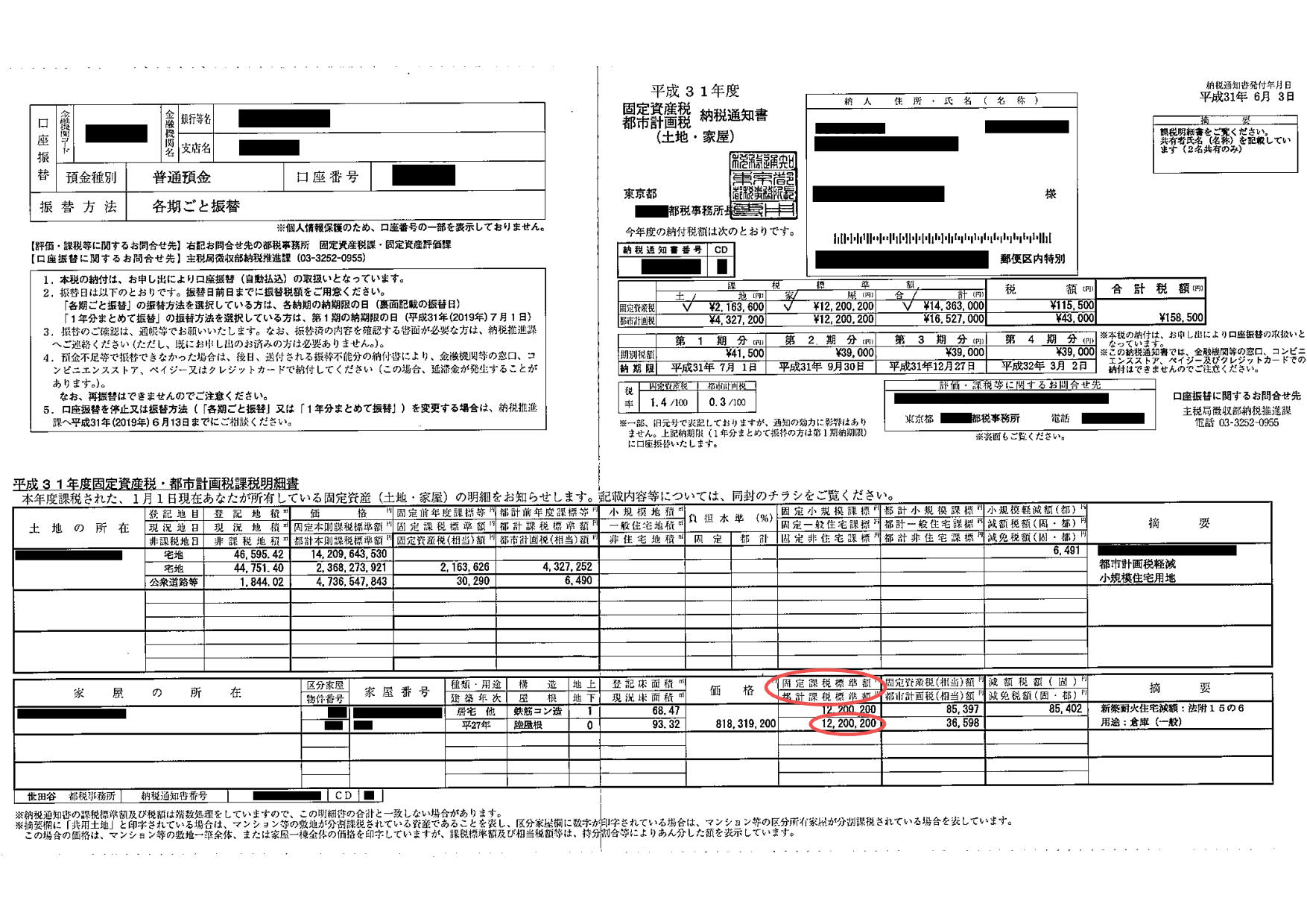

なお、1点注意して頂きたいのが、区分所有マンションを所有している方です。

区分所有マンションは、1棟のマンションの1室を所有していることになりますので、先ほどの課税明細とは確認すべき点が異なります。

具体的には、下記の課税明細書のようになります。

お分かりいただけますでしょうか?

こちらは、『評価額』と『課税標準額』は同額でありませんね。

こちらの評価額部分は、マンション1棟全体の評価額を明記しています。

一方、課税標準額が、所有している1室部分の評価額となります。

相続財産の対象は、1室部分だけなので、赤丸部分が評価額となります。

金額を間違えないようにしましょうね。

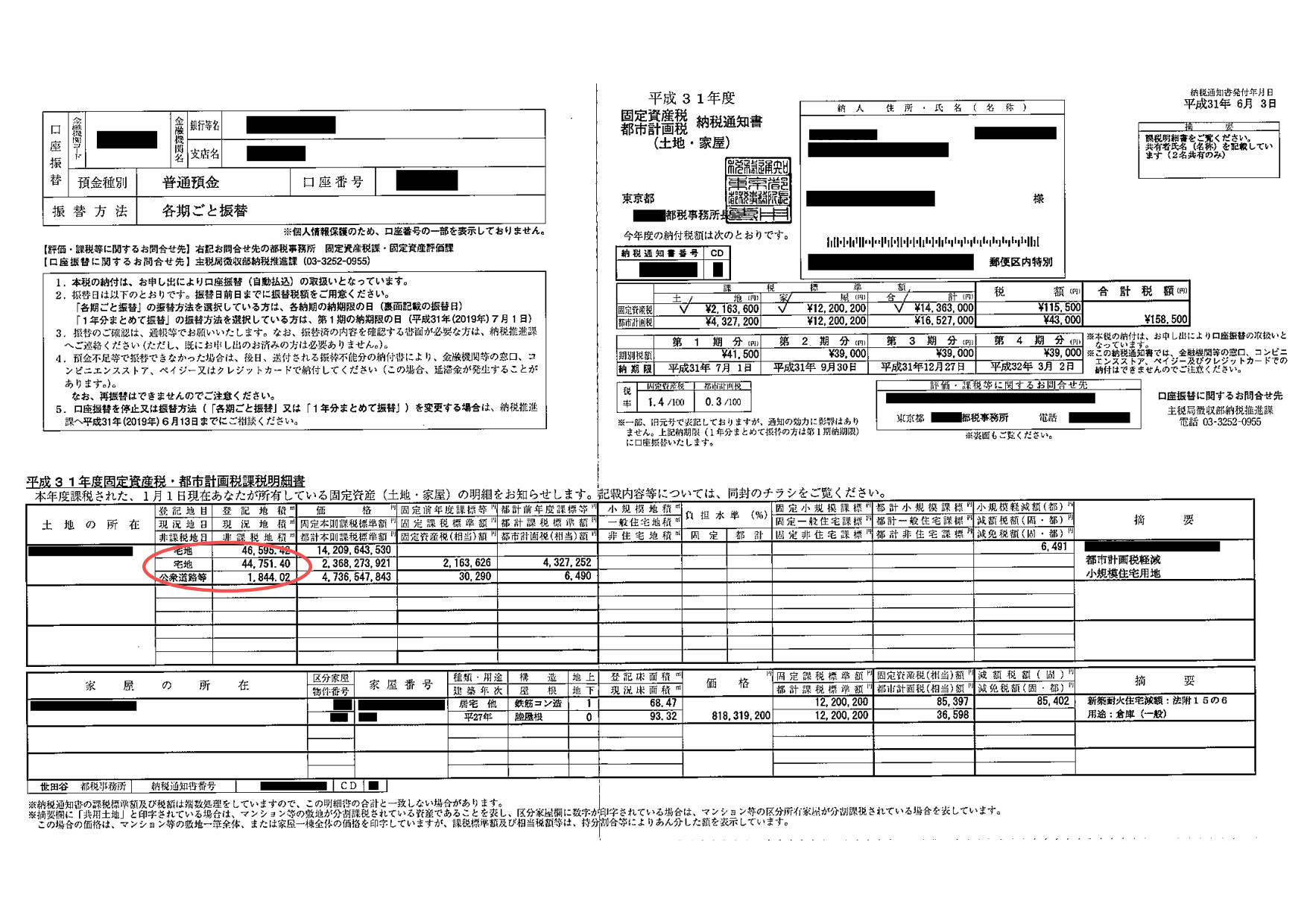

ちなみに、『登記地積』と『現況地積』が異なるケースの課税明細の見本は下記のようになります

こちらは、もともとあった土地の一部が、現在は公衆用道路部分になっているというものです。

相続税の計算では、公衆用道路は、ゼロ評価となりますので、『現況地積』で評価すれば大丈夫です。

以上、課税明細書で相続税の不動産評価で必要な点をピンポイントでまとめさせて頂きました。

ご自身で申告を検討している方は、ぜひ参考にして見て下さいね。

また、評価額が非常に高くなる方や、この記事でもよくわからない。。。という方は、申告期限もありますので、なるべく早めに税理士にお問い合わせするのをおススメします。

他にも、申告の中でご不安な点やご質問でしたら、無料相談可能ですので、お気軽にお問い合わせくださいね。

税理士法人ブライト相続 戸﨑 貴之

お問い合わせ

-

安心・無料の相続相談はこちら

03-6261-7300

受付時間:9:00~21:00(土日祝日も対応)

-

24時間365日受付

無料相続相談

メールフォーム