贈与を制する者は相続税を制す?効果的な生前贈与と注意点の全て

子や孫たちに贈与をしてあげたいけど、税金がたくさんかかるんでしょう?

お客様とお話をしていると、そんな声を耳にすることがあります。

確かに、贈与する金額や、そのやり方によっては、贈与税という税金がかかってしまいます。

しかし、特例を活用するなど工夫をすれば、必ずしも贈与税がかかるわけでもありませんし、仮に贈与税がかかってしまったとしても、将来の相続税のことを考えれば、結果的に節税に繋がる、ということもあります。

将来の相続税に備えて、贈与のつもりで色々と実行したのに、後日、税務署側に贈与であることが認められずに、結果的に相続税を多く払ってしまった、ということも起こりえます。

贈与を制する者は相続税を制す

そんな言葉が、資産家や税務関係者の中でまことしやかに囁かれることもあるように、贈与と相続は密接な関係にあります。

そのあたりも踏まえて、効果的な生前贈与と注意点をご紹介したいと思います。

目次

生前贈与とは?

贈与とは、民法上の贈与契約をいいます。契約というのは、双方が合意して初めて成立するものです。

生前贈与とは、文字通り、生前に効力が生じる贈与のことです。(それに対し、亡くなった時に効力が発生する贈与は、死因贈与といいます。)

贈与が成立すると、その財産はあげた人のものではなくなり、もらった人のものになります。もらった財産をどのように使おうと、それはもらった人の自由、ということになります。

何だか当たり前の話、まるで小学生に対して言っているかような話になりますが、実はこういったことが、税務上の考え方にも繋がっていきます。

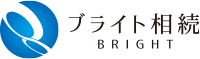

「将来の相続税を減らしたいので、相続税の対象となるような自分の財産を減らすために子や孫に贈与をしたいけど、財産は自分で自由に管理したい」ということであれば、厳密に言うと、生前贈与は成立しません。もらった人が自由に管理運用できないようであれば、それはあくまでも、あげた(つもりになっている)人の財産であり、相続税の対象となる財産を減らすことには繋がりません。

例えば、妻や子・孫に内緒で、妻や子・孫名義の銀行口座に自分のお金を入金していたとしましょう。それは妻や子・孫に贈与したとは言えません。妻や子・孫がもらったことを認識し、入金された預金を自由に使うことができて初めて、贈与が成立するのです。そうでなければ、登場人物が自身一人だけの、まさに一人芝居に過ぎません。

自身が認知症になってしまった場合には、理論上、「あげる」という意思表示ができませんので、厳密に言うと贈与は成立しなくなります。贈与をするお気持ちがあるうちに、早めの贈与を心がけましょう。

生前贈与と相続の大きな違い

生前贈与で下の世代に財産を渡しても、税金がかかります。

相続で下の世代に財産を渡しても、税金がかかります。

それではなぜ、生前贈与が勧められているのでしょうか?

孫にも贈与できる

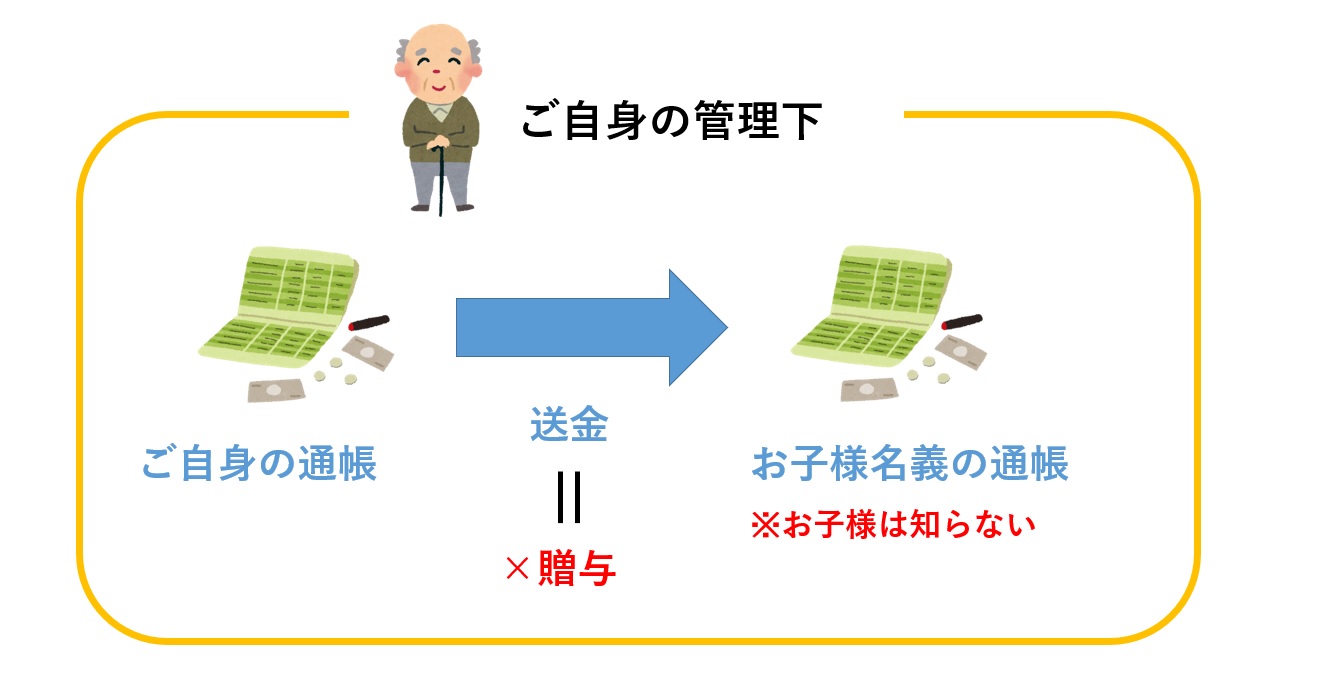

相続の場合、財産を引き継げる登場人物は法律で決まっています。いわゆる「法定相続人」に限られているのです。

亡くなった方に配偶者がいれば、その配偶者は無条件に法定相続人になります。

子がいれば、配偶者の他に子も法定相続人になります。子がいなければ親(祖父母)、親(祖父母)もいなければ兄弟姉妹も、法定相続人になります。

遺言を作ったり、誰かを養子縁組に入れたり、子が先に亡くなっていたりすれば話は別ですが、孫は基本的には法定相続人にはなりません。相続で孫に財産を渡すことは、原則はできないということになります。

それに対し、生前贈与であれば、その対象者は法定相続人に限りません。もちろん孫に贈与することもできますし、息子の配偶者(嫁)や、もっと言うと親族関係のない第三者にも、生前贈与をすることができます。

孫に早めに財産を引き継げるということは、子の死亡時の相続税も節税できます。孫は、子の遺産を相続する存在です。基本的に財産は本人からその子、そして孫へと順番に相続されていくものですが、子を経由しないで孫に生前贈与することで、相続税が課される機会が減ります。

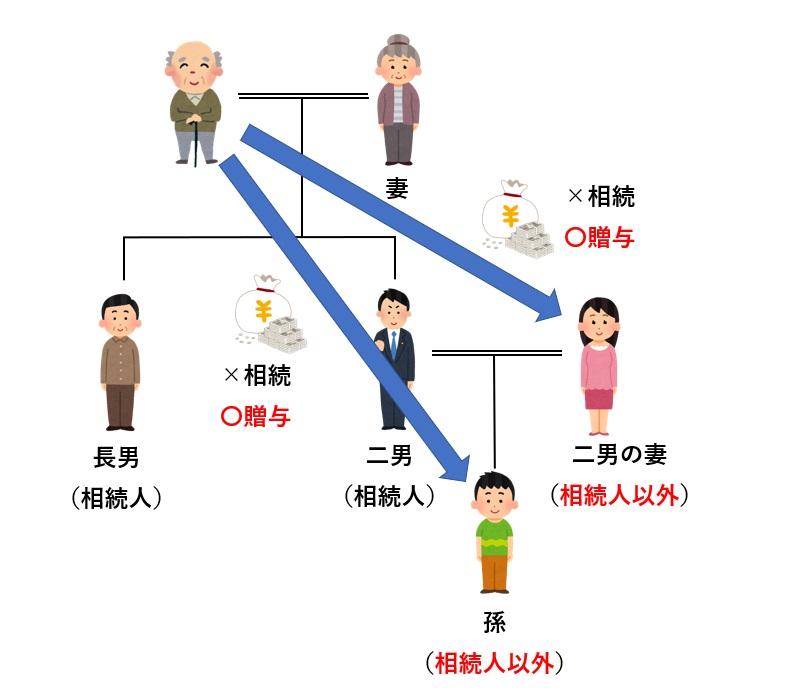

贈与税と相続税

生前贈与の際に課される税金は「贈与税」、相続の際に課される税金は「相続税」、となります。

贈与税は、相続税の補完税と言われています。

亡くなった方に、相続税の基礎控除額を超える財産がある場合には、相続税の申告が必要となり、相続税がかかります。

相続税の基礎控除額=3,000万円+法定相続人の数×600万円

と言うことは、相続税の基礎控除額を超えないように早めに財産を減らしておけば、相続税を回避できる、という発想になるかと思います。

財産を減らすには、どのような方法があるでしょうか?

貴金属やら高級車やらを急いで購入して、お金を減らす、という方法もあるかもしれません。

しかし、確かにお金は減ったかもしれませんが、相続税の対象となる財産はお金だけではありませんので、相続発生時にはこれら貴金属やら高級車やらも相続税評価額に換算して相続税の課税対象となるため、あまり意味はありません。

そこで、財産を減らすために生前贈与という方法が考えられますが、生前贈与の際に税金がかからないと、国からすると相続税が取れなくなってしまいます。したがって、生前贈与によって財産を取得した場合には、贈与税という別の税金をかけることによって、相続税逃れを防止しているのです。

このように、贈与税には相続税を補うという性質があるため、「贈与税は相続税の補完税」と言われるのです。

そこで気になるのが、贈与税というのは相続税よりも高いのか、ということです。

結論から先に申しあげますと、一概には言えない、となります。贈与をする金額にも依りますし、将来かかる見込みの相続税の額にも依ります。各ご家庭の事情、財産規模、相続人の数などによって、回答は変わってきます。

贈与税のことを気にしなくても良い贈与もある

親や祖父母が、子や孫にお金その他の物をあげると、確かにそれは広い意味では「贈与」でしょうが、何でもかんでも贈与税がかかる、というわけではありません。

大きく分けて、「贈与税がかかる贈与」と「贈与税がかからない贈与」の2種類があります。

贈与税がかからない贈与としては、以下のようなものがあります。

生活費や教育費

夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの

(国税庁HPタックスアンサーより)

家族間で扶養する義務があり、その義務を果たすためにかかった費用にまで贈与税を課すのはおかしい、ということですね。

気になるのは、「通常必要と認められるもの」という文言です。

何をもって通常必要、というのでしょうか。

○○円以下なら良い、○○円以上なら悪い、という明確な判断基準はありません。

贈与を受けた者(被扶養者)の需要と贈与をした者(扶養者)の資力その他一切の事情を勘案して社会通念上適当と認められる範囲の財産

(相基通 21 の3-6)

社会通念上で適当かどうかという、曖昧な基準が適用されることになります。この辺りは、最終的には税務当局が具体的な事案ごとに個別に判断するのでしょう。

例えば、親が一人暮らしの子(学生)に対して、月に数万円程度の生活費を与えるというのであれば、社会通念上適当であると思われます。

しかし、月に何百万円も与えていたり、子の方が親よりも収入が多いような場合であれば、贈与税がかかる贈与、と判断されてしまう可能性があると思われます。

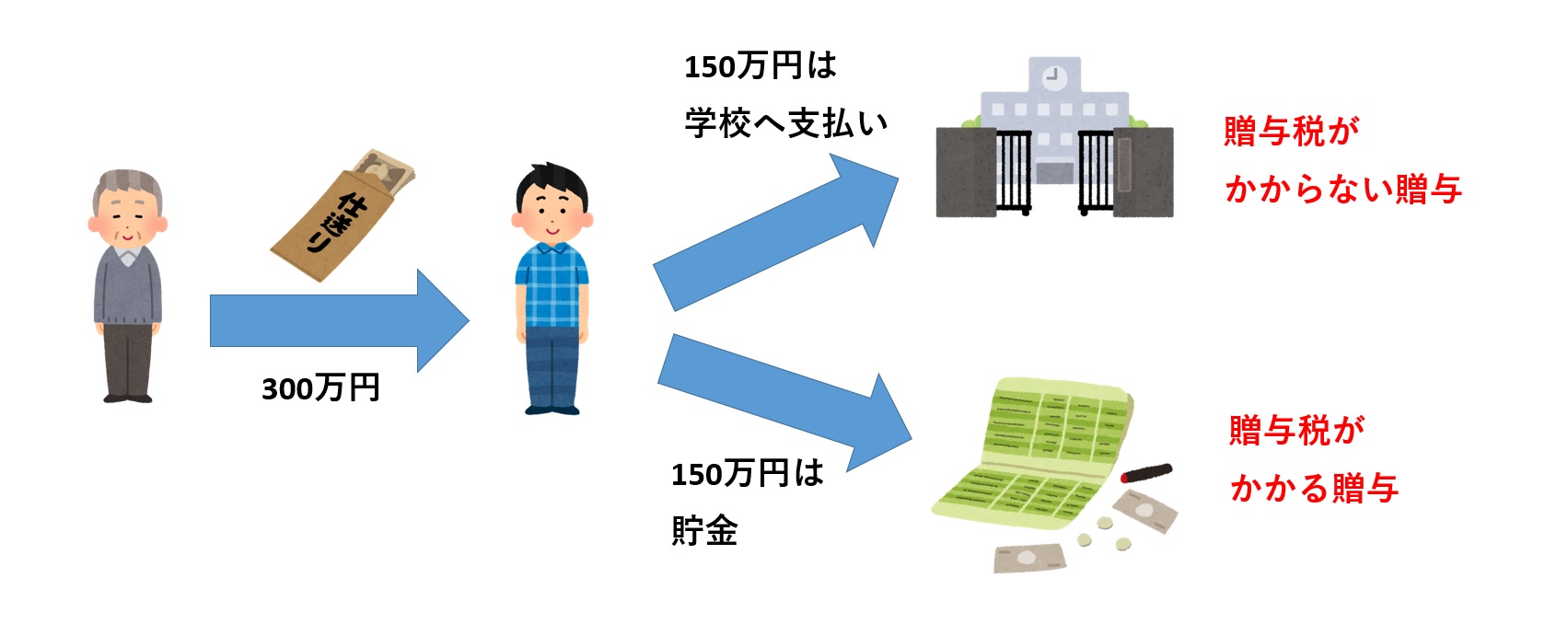

なお、贈与税がかからない財産は、生活費や教育費として必要な都度直接これらに充てるためのものに限られます。したがって、生活費や教育費の名目で贈与を受けた場合であっても、それを預金したり株式や不動産などの買入資金に充てている場合には贈与税がかかることになります。

(国税庁HPタックスアンサーより)

たとえ生活費という名目でもらったとしても、そのお金を使わずに貯金していた場合、実質的にそれは扶養義務者から生活費としてもらったお金とは言えませんので、贈与税がかかる贈与、ということになります。

教育費は、被扶養者(子や孫)の教育上通常必要と認められる学資、教材費、文具費等をいい、義務教育に限ったものではないようです。

入学祝等でもらう金品も、贈与税がかかる贈与ではありません。

もちろん、「社交上の必要によるもので贈与をした者と贈与を受けた者との関係等に照らして社会通念上相当と認められるものについては」という条件付きにはなりますが。

教育費については、別途、「直系尊属から教育資金の一括贈与を受けた場合の非課税(措法第 70 条の2の2)」が設けられていますので、そちらについては後ほど「4.2 教育資金の一括贈与を受けた場合の非課税枠」にて触れたいと思います。

結婚費用や出産費用

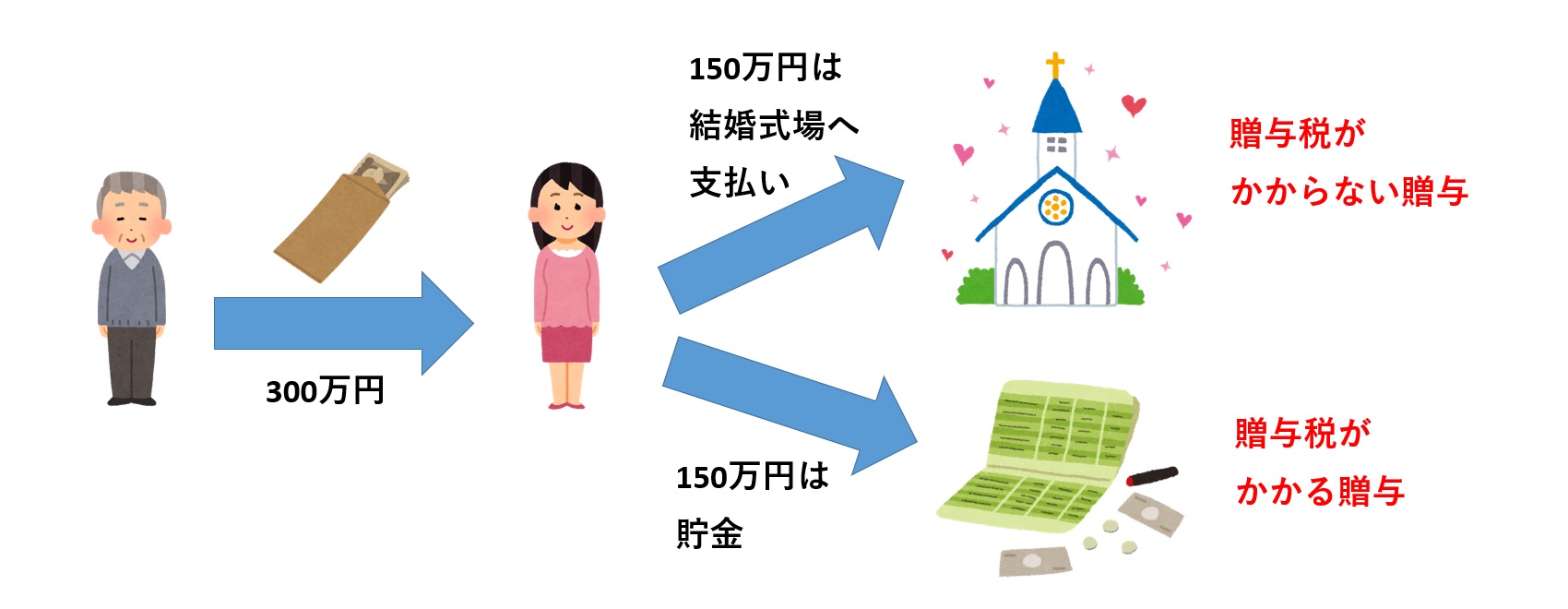

結婚費用や出産費用も、先ほどご紹介した生活費や教育費と同様の考え方となります。

通常必要と認められるものであり、必要な都度、直接その目的のために使ったのであれば、贈与税がかかる贈与ではありません。

結婚祝等の金品も、贈与税がかかる贈与ではありません。

「社交上の必要によるもので贈与をした者と贈与を受けた者との関係等に照らして社会通念上相当と認められるものについては」という条件付きなのも同様です。

子の結婚式・披露宴の費用を親が負担しても、贈与税の対象になりません。地域の慣習などによってはかなり大きな金額を援助する場合もあると思いますが、基本的には贈与税の心配はいらない、ということになります。

結婚・子育て費用については、別途、「直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税(措法第70条の2の3)」が設けられていますので、そちらについては後ほど「4.3 結婚・子育て資金の一括贈与を受けた場合の非課税枠」にて触れたいと思います。

住宅の使用貸借

親が所有している賃貸マンションの一室に、子が賃料を負担せずに居住する、というような場合はどうでしょうか。

本来であれば支払うべき賃貸料を、支払わずに済んでいるので、賃貸料相当額を毎月贈与してもらっているのと同じ効果があります。

ということは、贈与税の原則通りに考えると、賃貸料が年間で110万円を超えるような場合には贈与税が課されそうなものですが、こちらも社会通年上適切であるような場合には、贈与税は課されないものと考えられます。

もらっている実感がないのに贈与税の対象に?

広い意味では贈与なのに、何でもかんでも贈与税が課されるわけでもない、というのは前項で見てきたとおりです。

それとは反対に、もらっている実感がないのに、贈与税が課されるものもあります。

ローンを肩代わりしてもらった

代表的なものとしては、住宅ローンの肩代わりがあります。

例えば、子の住宅ローンを親が肩代わりする、ということです。住宅ローンの返済が滞ってしまうと、その住宅から立ち退かなくてはならなくなるため、資金に余裕のある親が援助をする、ということは珍しくないかもしれません。この場合、親が肩代わりした金額に対して、贈与税が課されてしまうということが想定されます。

贈与税を避けるためには、親が子に対して新たにお金を貸した、という扱いにすることが考えられます。親が子の代わりに払いっぱなし、ということであれば子への贈与ですが、あくまでも貸している、とするのです。この場合、親子間であっても金銭貸付の契約書などをきちんと作成しておくべきでしょう。

そうしますと贈与ではなく貸付になりますので、確かに贈与税はかからなくなりますが、親にとっては「貸付金」という財産が形成されることになり、親に相続が発生した場合には相続税の対象となりますので、注意が必要です。

債務を免除してもらった

貸していたお金を無かったものとする、もう返さなくて良い、とすることを、債務免除と言います。

債務免除は、その免除したお金相当額を贈与した、ということと同じ扱いになります。贈与税が課される場合があります。

50万円を貸していた相手に借金の免除をしてあげることと、新たに50万円をただであげることは、お金を借りる側としては全く同じことだからです。

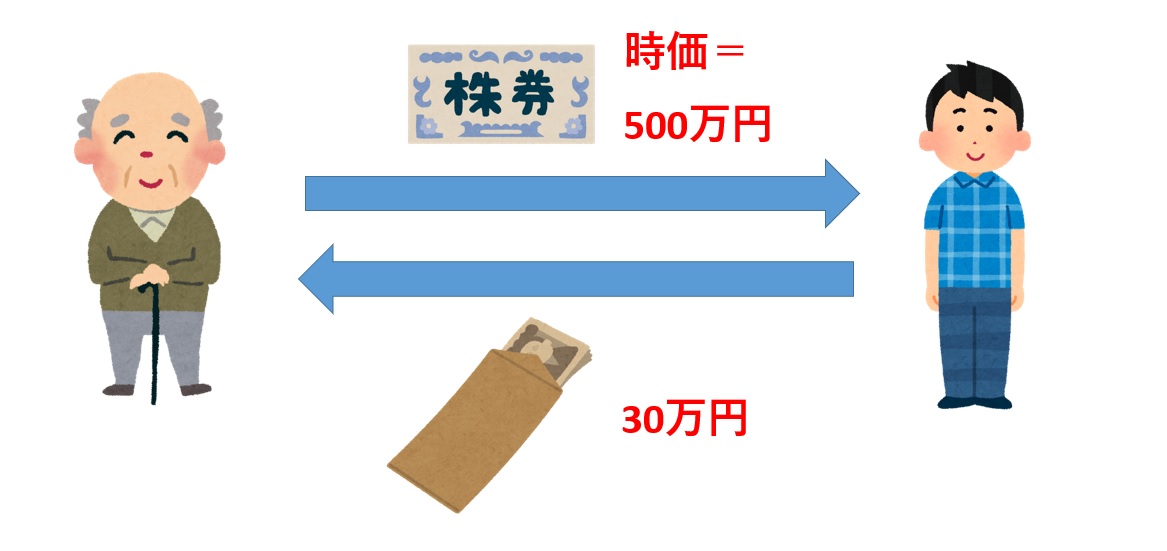

通常の時価よりも低額で買った

市場価格よりも著しく低い金額で買い取った場合には、その低くした金額の分だけ贈与があった、と判断される可能性があります。

例えば、親が法人を経営している場合で考えてみましょう。

その法人の株価が本来は時価500万円であるにもかかわらず、子が親から30万円で買い取ったような場合には、500万円-30万円=470万円分だけ贈与を受けた、となり贈与税が課されることが考えられます。

自分が保険料を負担してないのに保険金をもらった

生命保険金や損害保険金を受け取った場合にも、贈与税が課されることがあります。

保険金を自分が受け取る場合、そもそもその保険料は誰が払っていたのか、というのがポイントとなります。

自分で保険料を払っていて、結果的に自分で保険金を受け取った、ということであれば、誰からも利益を受けていませんので、贈与税という発想にはなりません。所得税、という別の税金が課されます。受け取った翌年3月15日までに確定申告が必要にはなりますが、一時所得ですので、50万円までは非課税です。

それに対して、自分で保険料を払っていないのに保険金を受け取った場合はどうでしょうか。

自分で何ら負担していないのにお金だけもらっていますので、保険料を負担してくれた人から贈与を受けた、とうことで、贈与税の対象となります。

ただし、保険料を負担してくれた人が亡くなった方であれば、贈与税ではなく、その亡くなった方の相続時に相続税の対象となります。

年間110万円までは非課税?「暦年課税」贈与の上手な活用

1年に100万円くらいの贈与だったら、贈与税なんて関係ないんでしょう?

という言葉をよく聞きます。

そうです。贈与税には、「年間110万円までの贈与であれば贈与税はかからない」という決まり事があります。110万円というのは、「暦年課税」贈与の贈与税の基礎控除額(非課税の枠)となります。

暦年課税贈与とは?

暦年課税贈与というのは、文字どおり、暦の上での1年間(毎年1月1日から12月31日まで)ごとに課税されるような贈与のことです。

1年間(1月1日から12月31日)で贈与を受けた財産の合計が110万円を超える場合には、翌年の3月15日までに、贈与税の申告書の提出と、贈与税の納付が必要となります。

贈与を受けた側の人が、その1年間に受けた贈与の金額の合計がいくらだったかで、贈与税の申告と納税が必要かどうかを判断します。あげた側の人がいくらあげたか、では判断しません。贈与税は、あくまでも贈与を受けた側が申告・納付するものです。

父方、母方の祖父から110万円ずつ財産を贈与された場合、贈与を受けた側の人からすると1年間で贈与を受けた金額は220万円となりますので、贈与税の申告と納付が必要となるわけです。贈与を受けたのが未成年者であっても贈与税は課税されます。親が贈与税の申告書を作成して、税務署に提出する必要があります。

非常に古典的ではありますが、この暦年課税贈与を活用した相続税の節税というのが、非常に効果的です。

例えば年間110万円の生前贈与を、毎年10年間続ければ1,100万円、毎年20年間続ければ2,200万円になります。相続人となる子が一人でも、その子の子(孫)にも生前贈与できますから、20年間で2,200万円×2人=4,400万円も生前贈与できます。自分が元気なうちに、税金を払わずに、これだけの財産を子・孫に移転することで、相続税の節税に非常に効果的です。

相続対策に効果的な暦年課税贈与のためには

もっと踏み込んで言いますと、贈与税の非課税の枠(年間110万円)にこだわり過ぎる必要もありません。

将来かかるであろう相続税の税率を考えれば、多少の贈与税を払ってでも節税に繋がる、ということも充分に考えられます。

効果的な生前贈与を検討するためには、まずは、将来かかるであろう相続税の試算が必要となります。

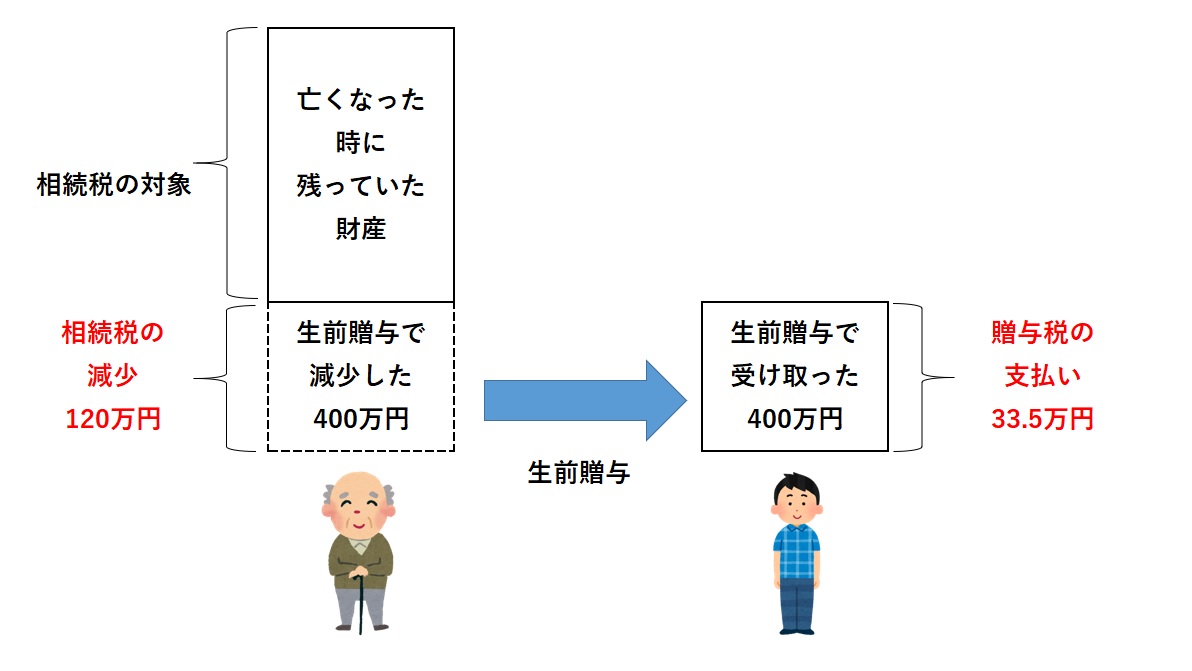

例えば、相続税の試算の結果、相続税の限界税率(その財産規模における最高税率)が30%の人がいたとします。

この人が、例えば年間贈与額を400万円としたいと考えた場合、贈与税の税率はどれくらいでしょうか?

| 課税される贈与額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ― |

| 200万円超400万円以下 | 15% | 10万円 |

| 400万円超600万円以下 | 20% | 30万円 |

| 600万円超1,000万円以下 | 30% | 90万円 |

| 1,000万円超1,500万円以下 | 40% | 190万円 |

| 1,500万円超3,000万円以下 | 45% | 265万円 |

| 3,000万円超4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

基礎控除の110万円が控除されるので、400万円-110万円=290万円が、課税される贈与額になります。これは「200万円以上400万円以下」になるので、贈与税は33.5万円です。

400万円に対して33.5万円では、平均税率は約8%(33.5万/400万)となります。

贈与をしないで400万円を持ったまま相続が発生していたら、この400万円に対して30%(120万円)も相続税を取られていたはずなので、それに比べれば贈与税33.5万円は安い税金で済んだ、ということになります。

相続で財産を渡した方が良いのか、それとも事前に生前贈与をした方が良いのか、判断は難しいと思いますので、税理士(相続専門)に相談して判断してもらいましょう。

直近3年内の贈与は相続税の課税対象に

暦年課税贈与で注意したいのが、3年という期間です。

相続税は原則、相続開始時における財産について課税されます。しかし、3年内に相続人に贈与した場合は、その金額を相続財産に組み込んで、相続税が計算されます。

例えば、毎年50万円ずつ3人の子に贈与していた場合、3年間で450万円を贈与した計算になります。

仮にこの人が死亡した際、(贈与をした後の)財産が1億円だった場合、通常であれば1億円に基礎控除で妻と子3人で3,000万円+600万円×4=5,400万円を引き、残り4,600万円に対して相続税が課されることになります。

しかし3年内に合計で450万円の贈与があった場合、これを合算して相続税が計算されます。

相続財産は4,600万円に贈与財産の450万円を足して5,150万円として、贈与前と同じ相続税が発生する事になります。

相続人に対する3年内の贈与は、相続税の節税という観点からは意味がありません。これを生前贈与加算と言います。

生前対策は早めに、と言う大きな理由の一つが、この点です。残念ながら、人はいつ亡くなられるか分かりません。生前贈与をお考えであれば、早めに検討して実行しましょう。

しかし、孫など、法定相続人以外の方々に生前贈与をした場合は、相続開始前3年内であっても相続税の課税価格に含まれません。極端な話、死亡した当日に孫へお金を渡しても、贈与が有効となり、相続税の課税対象に入れる必要がありません。

「相続または遺贈により財産を取得したもの」が対象となる規定ですので、法定相続人でない孫や第三者は、相続開始前3年内に生前贈与された財産についての相続税を払わなくて良いということになります。

贈与が成立するための注意点

相続税対策として、せっかく長期間にわたって暦年課税贈与を進めていても、相続税申告における税務調査によって、税務署に贈与を否認されてしまう場合があります。

贈与を主張して相続税の課税対象となる財産から外すのであれば、税務署を説得できるだけの材料を揃えておかなければなりません。

そもそも生前贈与は、贈与した側と受け取った側の、それぞれの合意があれば成立します。この原則からすると、口約束だけで書面が残っていなくても、生前贈与は成立することになります。

しかし、相続税の税務調査の際には、贈与した側の方は亡くなられていて、証言をすることができません。そうすると、受け取った側が1人でいくら主張しても、税務署を説得するには弱い、となってしまいます。

そこで、民法上の贈与の成立要件には必ずしもなっていないものの、客観的な証拠を少しでも用意して、税務上も贈与があったことを立証する、ということが必要になってきます。

客観的な証拠として考えられるのは、下記のとおりです。

- 贈与金額を子・孫の口座(贈与を受ける側が普段使っている口座)に振り込む

- 贈与契約書に、贈与をした側と受け取った側の双方が署名捺印

- 受け取った側が自身で贈与税の申告と納付

- 受け取った側が通帳や印鑑を所持

- 受け取った側が「贈与を受けた」と認識していることを主張

- 受け取った側が贈与財産を管理運用

未成年者(孫など)への贈与の場合は、法定代理人(両親等)の署名押印もしておきましょう。

家族名義の預金については、本当にその名義人の預金(いわゆる名義預金)かどうかが問題となります。特に税務署が調べたがるのは、長年にわたって専業主婦だった配偶者や、あとは未成年の孫でしょうか。

相続人の過去の収入から推測される財産の額よりも、実際にその相続人名義になっている財産の額の方があまりにも多い場合には、今回亡くなられた方の財産が流れていたのではないか、と見てきます。

名義預金と同様に、名義生命保険として、契約者が子なのに、親が保険料の支払いをしているものについても、相続財産になりますので注意が必要です。

また、連年贈与という言葉も巷を騒がせているようです。例えば「5,000万円を10年間で贈与する」というような贈与契約をした場合、贈与の金額は年間500万円では済まない、ということです。

1年間500万円の贈与を結果的に10年間続けるのと異なり、連年贈与と指摘されると、契約時に5,000万円分の財産(年間500万円・支払い期間10年の定期金)の贈与を受けたとして高額の贈与税が課される恐れがあるのです。

ただし、連年贈与については、贈与契約書の作成を最初の1回で済ませるような契約書さえ作らなければ、指摘される可能性は低いでしょう。あくまでも贈与契約はその都度、という原則さえ貫けば良いのです。

税務署側が、連年贈与の契約書も無いのに連年贈与を立証することは非常に困難だと思います。毎年の贈与の日付を変えた方が良い、といった声も聞きますが、そこが論点ではないと思います。

一般贈与財産と特例贈与財産

平成27年(2015年)分の贈与税から、一般贈与財産と特例贈与財産に分けて税額を計算するようになりました。

特例贈与財産とは、財産の贈与を受けた年の1月1日において20歳以上の子・孫が、直系尊属(親・祖父母)から贈与を受けた財産をいいます。

一般贈与財産とは、特例贈与財産以外の財産をいいます。

特例贈与(20歳以上の子・孫への直系尊属からの贈与)については、以前より税率が下がりました。国としても景気を良くするために、お金を消費する世代への贈与を推奨しているということです。

特例贈与財産用の税率表は、次の通りです。

| 課税される贈与額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ― |

| 200万円超400万円以下 | 15% | 10万円 |

| 400万円超600万円以下 | 20% | 30万円 |

| 600万円超1,000万円以下 | 30% | 90万円 |

| 1,000万円超1,500万円以下 | 40% | 190万円 |

| 1,500万円超3,000万円以下 | 45% | 265万円 |

| 3,000万円超4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

それに対し、一般贈与財産用の税率表は、次の通りです。

| 課税される贈与額 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ― |

| 200万円超300万円以下 | 15% | 10万円 |

| 300万円超400万円以下 | 20% | 25万円 |

| 400万円超600万円以下 | 30% | 65万円 |

| 600万円超1,000万円以下 | 40% | 125万円 |

| 1,000万円超1,500万円以下 | 45% | 175万円 |

| 1,500万円超3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

合計2,500万円までは贈与税がかからない?「相続時精算課税」贈与の特徴とは?

前述した「暦年課税」の贈与は、長期的に、複数の方々に贈与を行うことで、相続税の節税効果が見込める、という特徴がありました。

それに対して、制度の趣旨から効果まで全く異なるタイプの贈与が、2003年(平成15年)に登場しました。

それが、「相続時精算課税」の贈与です。

「暦年課税」贈与のような、非課税の枠が年間110万円というチマチマした金額(?)の話ではなく、なんと2,500万円(!)まで贈与税がかからないという、画期的な贈与の制度です。

もちろん、良いことばかりではありませんので、「暦年課税」贈与との違いに着目していきながら、その特徴を見ていきましょう。

相続時精算課税贈与とは?

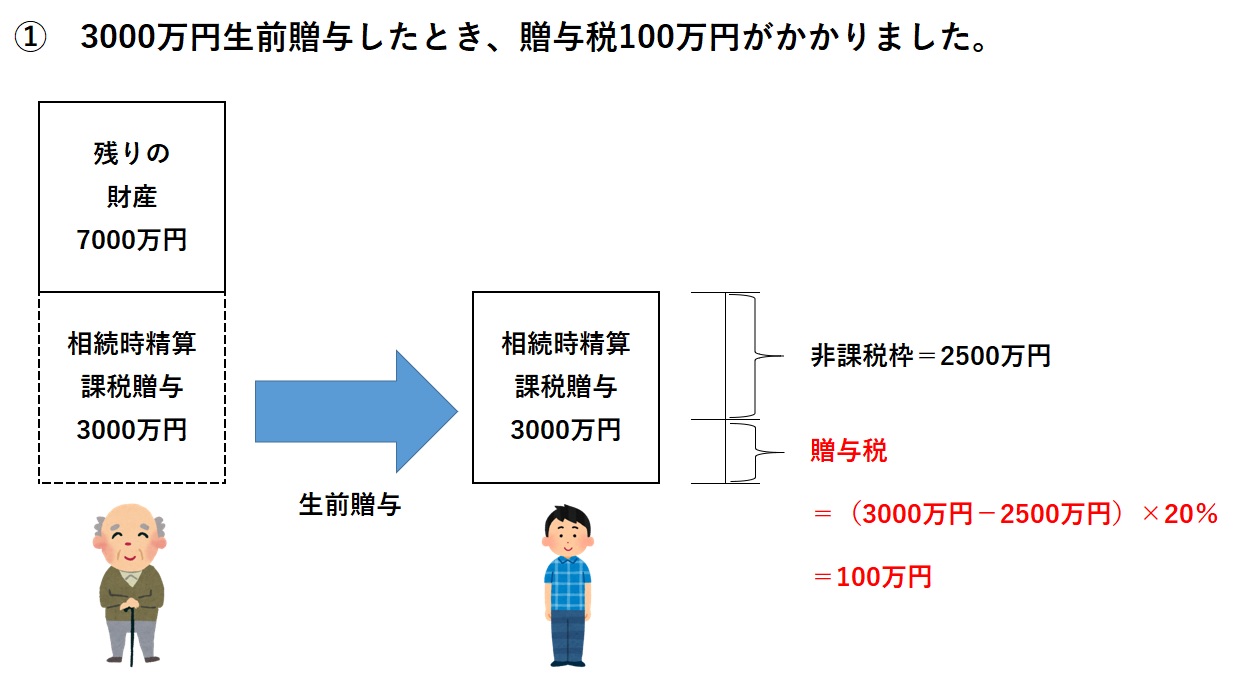

相続時精算課税贈与とは、一定の要件を満たす生前贈与に、2,500万円までの特別控除を認める制度です。

2,500万円を超えた部分については、一律で20%の贈与税がかかります。

一方の「暦年課税」贈与は、その名の通り暦年(毎年1月1日~12月31日)ごとに110万円ずつの非課税の枠がありますが、「相続時精算課税」贈与は、非課税枠の累計が2,500万円です。

累計2,500万円ということは、110万円の22~23年分ですから、皆、累計2,500万円の方を選んでも良さそうですが、必ずしもそうはなりません。

まず、相続時精算課税の贈与は、誰でもできるわけではなく、対象者に制限があります。

贈与者は60歳以上の両親・祖父母、受贈者は20歳以上の子・孫、ということです。

年齢は、贈与をした年の1月1日における年齢で判断します。

また、そもそも基本的に「相続時精算課税」贈与は、「暦年課税」贈与と違い、相続税の節税には向きません。

もう一度、名称を振り返ってみましょう。

――――――――「相続時精算課税」贈与

その名の通り、「相続時」に「精算」して「課税」されます。

贈与をしたということは、その贈与財産は贈与をした人の財産ではなくなるため、その贈与者が亡くなった場合の相続税の対象財産には、本来ならない(直近3年内贈与を除く)のですが、この「相続時精算課税」による贈与の場合は、そうはいかないのです。

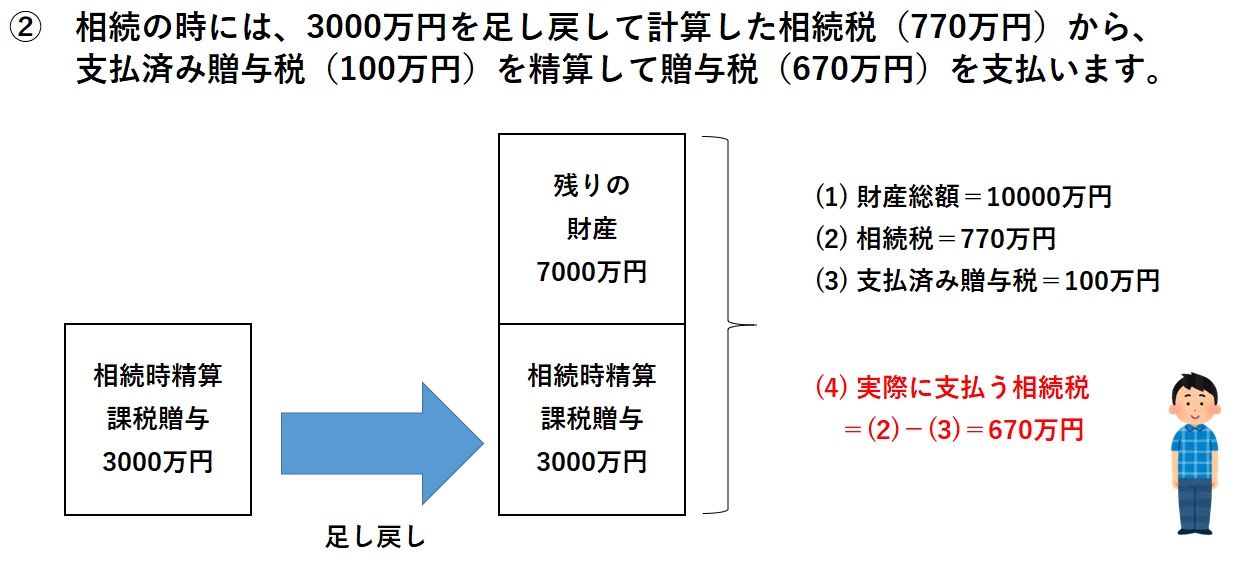

相続開始時に、相続時精算課税制度による生前贈与分と、そもそもの相続財産を合算して、相続税額を算出することになります。

相続時精算課税で孫が贈与を受けていた場合は、祖父母の一親等の血族や配偶者ではないため、相続税の2割加算の対象にもなります。

ちなみに、贈与税の非課税枠2,500万円を超えた場合に支払う20%相当の税額も、相続時に精算され、払い過ぎた分があれば還付されますので、ご安心ください。

そもそもこの相続時精算課税制度は、暦年課税の贈与とは制定された趣旨が違います。

日本が高齢化社会を迎えているというのは誰もが認識していることかと思いますが、財産も若い世代よりも年配の世代に集まりがちで、住宅費や子の教育費などでお金が必要な若い世代は、お金を使いたくても使えません。

そんな状況の中で、年配の世代から若い世代へ、税金の心配なんかしないで積極的に財産を移してもらい、経済を活性化させたい、という意図で設けられた制度です。

相続時精算課税贈与を選ぶ際の注意点

相続時精算課税制度が制定された趣旨も理解したうえで、相続時精算課税贈与を実行しよう、となったとしましょう。

その前に、必ず認識しておくべき注意点がありますので、ご紹介したいと思います。

「暦年課税」贈与に戻れない

代表的な注意点としてまず考えられるのが、「暦年課税」の贈与には戻れない、ということです。毎年110万円までは贈与税がかからない制度が、いったん相続時精算課税の贈与を実行してしまうと、使えなくなってしまうのです。

一度選択すると、撤回ができません。よく考えてから、適用をするようにしましょう。

よく誤解されますが、あくまでも撤回できないのは、当事者間に限った話です。

例えば祖父から子への贈与に対して相続時精算課税制度を適用しても、父から子への贈与にこの制度を適用しないのであれば、父からの贈与では暦年課税の贈与(毎年110万円まで非課税)が使えます。

小規模宅地特例が使えない

相続時精算課税制度によって贈与された土地については、小規模宅地等の特例を使うことができなくなってしまいます。

小規模宅地等の特例の対象となる土地等や、物納ができる土地等は、相続又は遺贈により取得したものであることが要件です。相続時精算課税で贈与を受けた財産は、贈与により取得した財産ですので、たとえ課される税金は贈与税ではなく相続税ではあっても、小規模宅地等の特例は使えませんし、物納もできません。

贈与税申告が必須=税務署にも情報が筒抜け

この制度を選択する場合には、贈与を受けた年の翌年2月1日から3月15日の間に、一定の書類を添付して、贈与税の申告書を提出する必要があります。

そうでなければ、この制度の特別控除枠2,500万円を利用できません。

ということは、税務署にも、誰が相続時精算課税制度を使っているかが記録として残るわけです。

ここが、税務調査で大問題になります。

実務で相続税申告業務を行っていて、ご遺族の方々にお会いすると、過去に提出した相続時精算課税贈与の申告書について失念している方々が非常に多いことを実感します。

相続税の申告に直接的に影響する話なので、ご遺族の方々には当然、相続時精算課税贈与の有無についてしかりと確認するのですが、何年も前(2003年に創設された制度なので初期に適用を受けた方にとっては15年くらい前)の話なので関係ないと思っていたり、そもそも当時は(贈与金額が2,500万円以下なら)贈与税を払っていないので、贈与を受けていたという認識すら薄い方々が非常に多く、相続税の対象から外して申告をしてしまう、ということが起こりがちです。

しかし、税務署には相続時精算課税贈与の記録がしっかりと残っていますので、後日、税務調査で指摘され、税理士として闘いたくても闘うことすらできずに即、修正申告、となってしまいます。

相続時精算課税贈与が相続対策となることもある

今までご案内してきました通り、相続税の節税の面から言いますと、あまり相続時精算課税贈与はお勧めではない、ということがご理解いただけたかと思います。

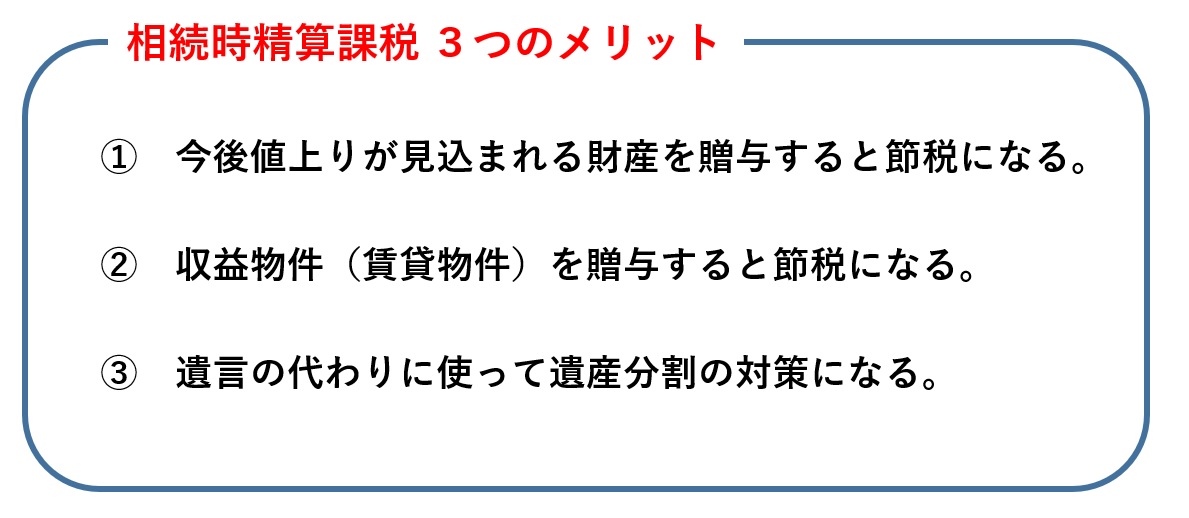

しかし、相続時精算課税贈与が、相続税の節税対策となることもあります。

生前贈与であっても、結局のところ相続税の対象となってしまう、というのはその通りなのですが、相続税の対象となる評価額は、贈与を受けた時点での評価額となります。

つまり、贈与を受けた財産が、贈与時よりも将来の相続時の方が確実に値上がりするのであれば、値上がりする前の低い金額で相続税の計算ができますので、節税効果があるということです。

具体的には、立地の良い不動産や、業績が好調な会社の株式でしょうか。

他にも、収益物件(賃貸不動産)を贈与するということも、相続税の節税に繋がると言えます。

相続時精算課税制度を利用して賃貸不動産を子・孫に贈与して、その不動産から上がってくる賃料収入の蓄積を防ぐ、という相続税の対策です。定期的な賃料収入があると相続財産が増えていきますので、収益物件を贈与することで賃料収入が子・孫に入ることになり、祖父母・親の相続財産の蓄積を防ぎながら財産を子・孫のものにする、ということが可能となるのです。

収益物件の土地と建物を両方贈与することが難しい場合には、建物のみを贈与することが一般的です。建物を贈与する際の評価額は固定資産税評価額となりますが、土地に比べれば安価なことが多く、2,500万円以下に収まることもあるでしょう。

賃料収入は、土地ではなく建物の名義人に帰属しますので、贈与後に子・孫に賃貸人変更を行い、賃料収入が振り込まれる口座も変更しましょう。賃料収入が子・孫に振り込まれるようになった後は、毎年の所得税の確定申告も必要となりますので、注意が必要です。

また、相続税の節税対策に限らず、広い意味での相続対策として、遺産分割に効果的な場合もあります。

財産所有者がお元気なうちに財産の行先を決める方法としては、遺言を遺すというのが代表的な方法です。しかし、遺言の方法では、いつでも撤回できることや、方式の不備などで無効となる恐れがあることから、万全ではありません。

その点、相続時精算課税制度を利用して、例えば父が長男に自宅の不動産を生前贈与すれば、父の死後に自宅の不動産を誰が相続するかという争いは避けられます。

状況次第では使える?他にもある贈与税の特例

「暦年贈与」課税と「相続時精算課税贈与」課税という、2つの贈与税の課税制度をご紹介しましたが、贈与税には他にもいくつかの特例が存在します。

これらの特例について、まずは存在自体を知っておき、ご自身で使える可能性がないかどうかの確認をしましょう。

ただし、使える可能性があった場合であっても、無条件に使えるわけではないので、注意が必要です。必ず贈与税の申告書の提出が必要となりますし、一般の方々には分かりづらいような細かい要件もありますので、実際に実行する際には、必ず税理士(相続専門)に相談をするようにして下さい。

住宅取得資金贈与

子の住宅の購入資金の一部を親が負担するというように、親子間で住宅取得のための資金の受け渡しがあった場合には、一定金額以内であれば贈与税が非課税となる「住宅取得等資金の特例」というルールがあります。

非課税となる限度額は?

贈与税が非課税となる贈与金額は、贈与を行う年によって異なります。

また、消費税が10%に上がった場合も想定されて、非課税の限度額が決まっています。

イ.下記ロ以外の場合

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 2016/1/1~2020/3/31 | 1,200万円 | 700万円 |

| 2020/4/1~2021/3/31 | 1,000万円 | 500万円 |

| 2021/4/1~2021/12/31 | 800万円 | 300万円 |

ロ.住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税額が10%の場合

| 住宅用家屋の新築等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 2019/4/1~2020/3/31 | 3,000万円 | 2,500万円 |

| 2020/4/1~2021/3/31 | 1,500万円 | 1,000万円 |

| 2021/4/1~2021/12/31 | 1,200万円 | 700万円 |

既に非課税の特例の適用を受けた場合には、その金額を控除した残額が非課税限度額となります。

ただし、上記ロの表における非課税限度額は、平成31年(2019年)3月31日までに住宅用の家屋の新築等に係る契約を締結し、既に非課税の特例の適用を受けて贈与税が非課税となった金額がある場合でも、その金額を控除する必要はありません。

平成31年(2019年)4月1日以後に住宅用の家屋の新築等に係る契約を締結して非課税の特例の適用を受ける場合の受贈者ごとの非課税限度額は、上記イ及びロの表の金額のうちいずれか多い金額となります。

「省エネ等住宅」とは、省エネ等基準(1断熱等性能等級4若しくは一次エネルギー消費量等級4以上であること、1耐震等級(構造躯体の倒壊等防止)2以上若しくは免震建築物であること又は1高齢者等配慮対策等級(専用部分)3以上であること)に適合する住宅用の家屋であることにつき、一定の書類により証明されたものをいいます。

受贈者の条件は?

次の要件の全てを満たす受贈者が、非課税の特例の対象となります。

- 贈与を受けた時に、贈与者の直系卑属(子・孫)

- 贈与を受けた年の1月1日において20歳以上

- 贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下

- 平成21年分から平成26年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがない

- 自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではない(又はこれらの方との請負契約等により新築若しくは増改築等をしたものではない)

- 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をする

- 贈与を受けた時に日本国内に住所を有している

- 贈与を受けた年の翌年3月15日までにその家屋に居住(又は同日後遅滞なくその家屋に居住することが確実)

もちろん、非課税となるためには、所定の書類を添付したうえで、贈与税の申告が必要となります。

贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例の適用を受けることはできません。修正申告が必要となります。

直系尊属から住宅資金等の贈与を受けた場合の非課税制度は、土地単独の取得は対象となりません。必ず受贈者は建物を取得しなければならないことに注意してください。

直系尊属から住宅資金等の贈与を受けた場合の非課税特例は、暦年課税贈与の基礎控除110万円や相続時精算課税制度の特別控除2,500万円と併用できます。

教育資金の一括贈与を受けた場合の非課税枠

孫への生前贈与は、相続税の節税になります。

既に上記「1.2.1 生活費や教育費」でもご案内していた通り、子供・孫が教育費を使うたびに扶養義務者からお金を贈与してもらえば、そもそも贈与税は課されません。

扶養義務者とは、両親に限った話ではありません。祖父母や兄弟姉妹も該当する場合があります。同居かどうかも求められていません。「通常必要と認められる」範囲でさえあれば、比較的、税務リスクは低いと思われます。

ただし、教育費の名目で贈与を受けた場合であっても、それを預金したり株式や不動産などの買入資金に充てている場合には、贈与税がかかることになります。

贈与税が課されないためには、教育費として必要なその都度、もらう必要があります。また、単なる贈与では、もらった子・孫が他の用途に使ってしまう可能性があります。

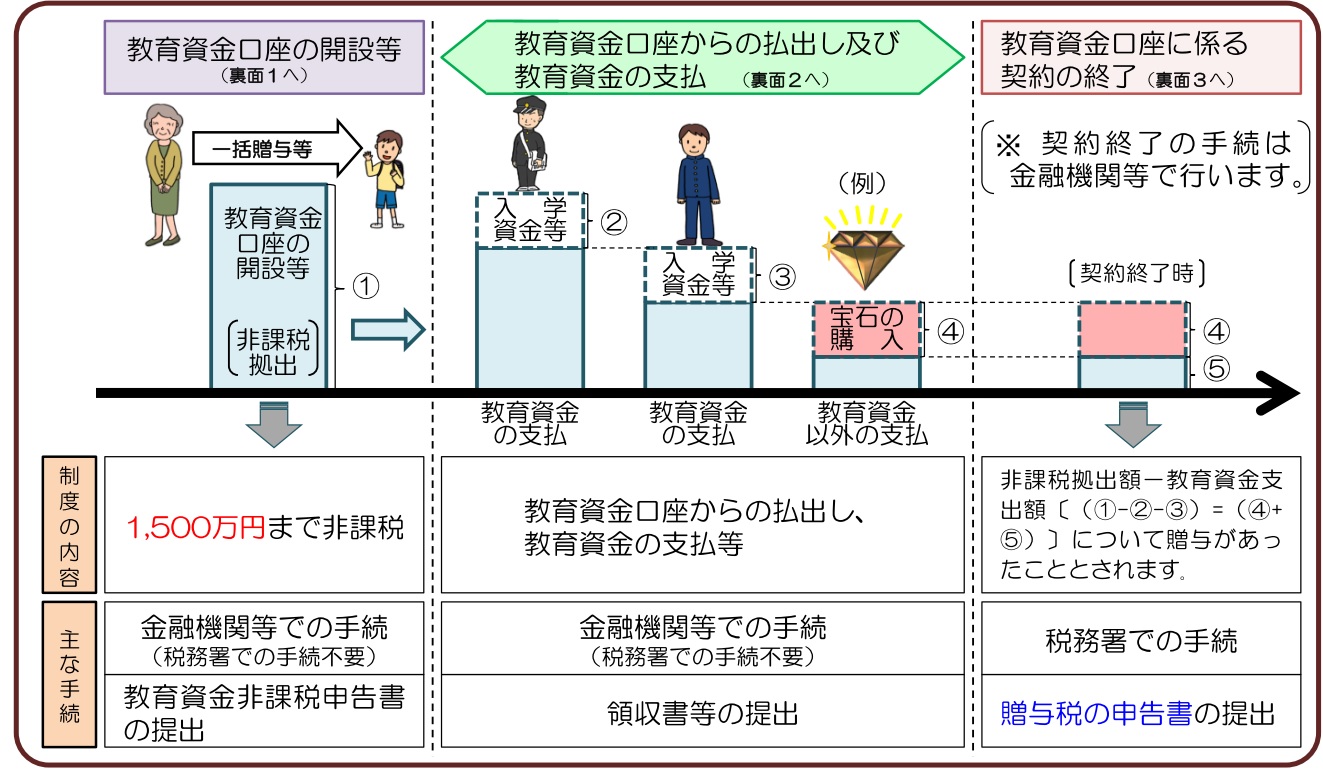

このような問題点を解決しつつ、祖父母世代から孫世代への資産移転を促進する目的で最近創設されたのが、「直系尊属から教育資金の一括贈与を受けた場合の非課税(措法第 70 条の2の2)」の制度です。

1,500万円までは、教育資金として一括贈与してそのまま貯めておいても非課税、という特例です。

適用を受けるためには?

教育資金として受け取る贈与で、この特例を受けるための要件は次の通りです。

- 平成25年(2013年)4月1日から平成31年(2019年)3月31日までの間

- 30歳未満の子・孫が、直系尊属(両親・祖父母)からもらう

- 1人1,500万円を限度として金融機関と契約して預ける

他人からの贈与には、この特例は適用されません。直系尊属(両親・祖父母)のみですので、親族であっても、伯父さん等からの贈与には、この特例は適用されません。

孫が4人いた場合、最大で6,000万円のお金を一度に贈与し、将来の相続税の対象となる財産から外すことができます。これだけの相続財産が減るならば、非常に大きな相続税の節税効果があると言えます。

余命が近く将来的にその都度の贈与ができない、もしくは認知症が心配、という場合には適用した方が良い特例となります。仮に3年内に亡くなったとしても、生前贈与加算の対象にもなりません。

後述する「4.3 結婚・子育て資金の一括贈与を受けた場合の非課税枠」と異なり、贈与者が死亡した時に残高があっても、その残高は相続税の課税対象になりません。

1人1,500万円を限度、というのは、祖父母が与えられるお金ではなく、孫が特例で受け取れる教育資金が1,500万円まで、という意味です。父方、母方で話し合って、その孫が合計でいくら贈与を受けるのか確認する必要があります。

例えば、父方の祖父と母方の祖父がお互いに孫へ1,000万円ずつ教育資金を贈与した場合は、受け取った孫の立場からすると合計で2,000万円ですから、限度額の1,500万円を500万円分超えてしまっていますので、その超えた500万円が課税対象となってしまいます。

まずは、信託銀行や銀行等の金融機関で教育資金管理契約をし、贈与する教育資金をその金融機関に預けることになります。孫に贈与すると、金融機関は、孫名義の預金口座を作って、そこにお金を受け入れることになります。

それからは、贈与した両親・祖父母や、贈与された孫が、税務署に提出する書類はありません。税務署ではなく、契約した金融機関に対して、教育資金非課税申告書とその後の領収書を提出していくことになります。教育資金非課税申告書は、1人1枚しか出せませんので、金融機関は1つに限定されます。

教育資金として認められるためには、その証明としてレシートや領収証を提出する必要があります。学校の入学金や授業料(学費の高い低いは無関係)、修学旅行費や給食費も含まれます。

贈与税がかからないのは20歳代まで?年齢制限あり

教育に年齢は関係ないという意見もあるかと思いますが、この特例では明確に「30歳まで」という制限が設けられました。

30歳になるまでに、1,500万円の教育資金を使い切れなかったら、どうなるのでしょうか?

その場合、使いきれずに残っているお金に対して、贈与税が課されます。30歳までに使い切らないと、思わぬ税金が出て行ってしまうことになりますので、注意が必要です。

贈与税がかからないようにと、お金を使い切るために教育資金以外の用途に使った場合には、通常の贈与の扱いとなりますので、その金額は贈与税の課税対象となってしまいます。

ちなみに、贈与を受けた子・孫が、残念なことに30歳までに亡くなってしまった場合には、使い切れなかったお金が残っていても、贈与税はかかりません。

学校の授業料以外にも500万円までは使える

贈与された1,500万円の全てを、学校の授業料で使う必要もありません。

学校に入学するために学習塾に行くこともあるでしょうし、そもそも学校の授業だけが教育ではなく、スポーツ(水泳、野球など)や文化芸術に関する活動(ピアノ、絵画など)も教育です。

そこで、1,000万円までは学校の授業料として、残りの500万円はそれ以外の教育資金として、使って良いことになっています。

もちろん、教育資金に使ったというレシートや領収書による証明は必要です。

結婚・子育て資金の一括贈与を受けた場合の非課税枠

前項の教育資金と同じように、結婚・子育て資金についても、一括贈与の非課税枠の特例が創設されました。

結婚・子育て資金として受け取る贈与で、この特例を受けるための要件は次の通りです。

- 平成27年(2015年)4月1日から平成31年(2019年)3月31日までの間

- 20歳以上50歳未満の子・孫が、直系尊属(両親・祖父母)からもらう

- 1人1,000万円(結婚費用については300万円)を限度として金融機関と契約して預ける

信託銀行等の金融機関経由で「結婚・子育て資金非課税申告書」を税務署に対して提出する必要があります。

基本的には、教育資金の一括贈与と同じような考え方で良いと思いますが、明確な違いもありますので、注意が必要です。

資金を使い切れなかった場合に贈与税が課されるのは共通ですが、教育資金の場合は30歳の時点で判断するのに対し、結婚・子育て資金の場合は50歳の時点となります。

他の部分で比較すると、教育資金の一括贈与よりも厳しいと言いますか、節税としての使い勝手は悪いと言えるかもしれません。

教育資金の一括贈与と異なり、贈与者が亡くなられた時点で残高があれば、その残高は相続税の課税対象となります。亡くなる直前に贈与しても、実際にその資金を使われなければ、相続税が減るという効果は無いわけです。

ただし、この資金の残高は、相続税の2割加算の対象とはなりません。また、受贈者がこのみ資金以外に相続等で財産を取得しない場合には、相続開始前3年内の生前贈与加算も行いません。

贈与税の配偶者控除

相続税には、配偶者の税額軽減の特例という制度があります。配偶者は基本的には相続税を払わなくて済むように、非常に優遇されています。

実は、贈与税にも、配偶者控除(最高2,000万円控除)という優遇制度があります。一定期間の婚姻期間が必要なので、「おしどり贈与」と言われることもあるようです。

適用を受けるためには?

贈与税の配偶者控除(おしどり贈与)が受けられるための要件は、次の通りです。

- 婚姻期間が20年以上の夫婦

- 居住用不動産の贈与、居住用不動産を取得するための金銭の贈与

- 贈与を受けた翌年3月15日までに、当該不動産に居住(見込み含)

- 贈与税の申告

ちなみに、何度も受けられる特例ではなく、同一の配偶者からは、一生に一度だけ受けられます。

戸籍上の配偶者である期間が20年以上ということですので、内縁関係の期間は含めません。逆に言いますと、戸籍上20年間以上の婚姻関係にある夫婦であれば、比較的利用しやすい特例であると言えます。

単にお金を渡すだけでは贈与税が課されてしまいますので、居住用不動産そのものを贈与するか、居住用不動産を取得するためのお金を贈与する、ということが必須です。

贈与税の申告に際しては、次の書類を添付する必要があります。

- 戸籍謄本又は抄本

- 戸籍の附票の写し

- 贈与契約書、登記事項証明書など居住用不動産を取得したことを証する書類

- 居住用不動産に住んだ日以後に作成された住民票の写し

- 居住用不動産を評価するための書類(金銭ではなく居住用不動産の贈与を受けた場合)

相続税や譲渡所得税の節税にもつながる?

上記の要件を満たしますと、暦年贈与の基礎控除110万円のほかに、最高で2,000万円まで贈与税が無税となります。

相続開始前3年内に贈与を受けた場合には、相続税の計算の際に、相続財産に加算されるのが原則です。しかし、おしどり贈与(最高2,000万円)については、相続財産への加算の対象から除外されますので、相続税の節税にもなります。

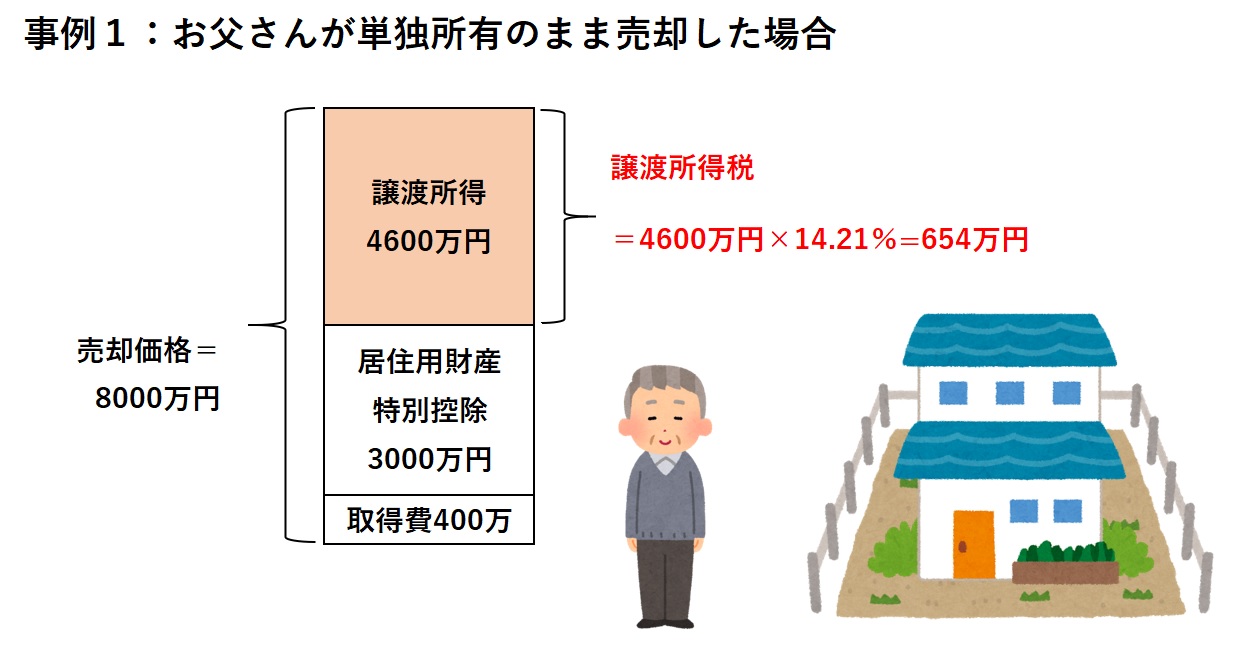

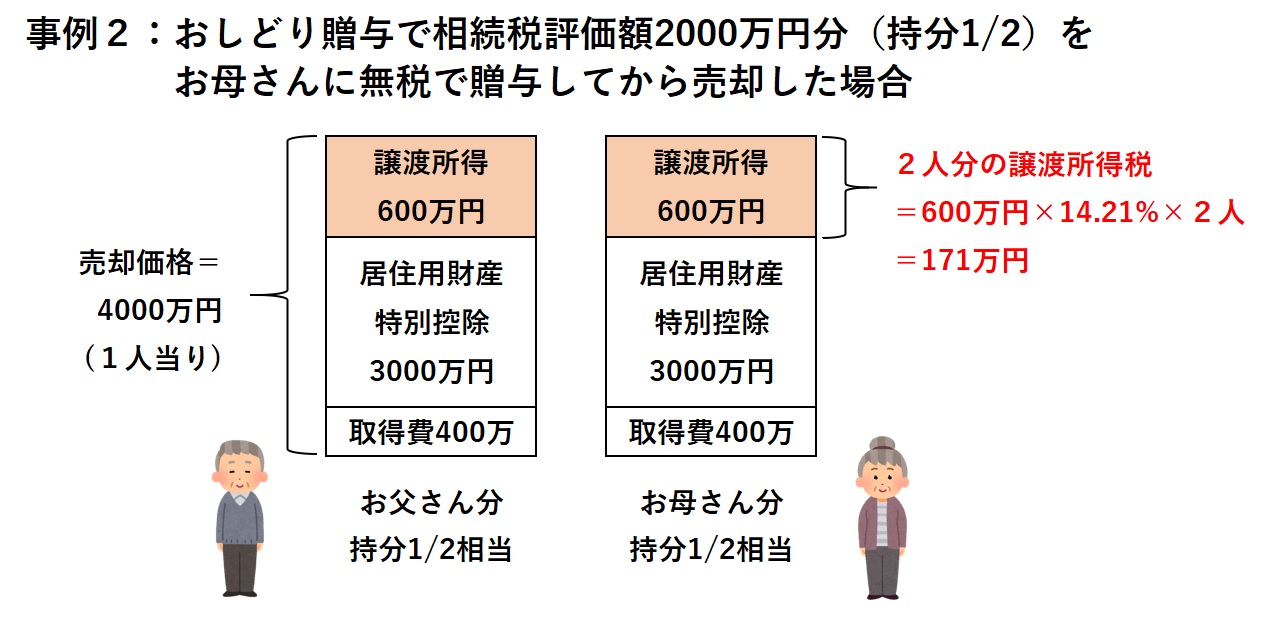

また、相続税だけでなく、将来の売却の際に発生する譲渡所得税の節税にもつながります。

居住用不動産を売却して、譲渡益が生じた場合、「居住用財産の3,000万円特別控除」という制度があるのですが、例えば夫だけの名義であれば、譲渡所得税が発生するのは夫だけですし、もちろん特別控除を受けられるのも夫だけ3,000万円が限度です。

しかし、この配偶者控除(おしどり贈与)を利用して、結果的に居住用不動産が夫婦の共有ということになると、2人それぞれが特別控除を最大で3,000万円ずつ(最大で6,000万円)使えることになります。

相続税や譲渡所得税の節税にもなり、配偶者に感謝の気持ちを示すこともできますので、充分に検討する余地がある制度ということになります。

居住用不動産そのものを贈与する手順と注意点

居住用不動産そのものでも、居住用不動産を取得するための金銭でも、どちらでもこの特例は使えるのですが、節税という観点では、金銭よりも不動産そのものの贈与の方が望ましいでしょう。

居住用不動産そのものの贈与をするためには、次のような手順を踏みます。

まずは、土地の相続税評価額を算定します。

測量図や公図を用意したり、土地評価の減額要素が無いかどうかを確認する必要がありますが、この辺りの作業を一般の方々が行うのは難しいと思います。固定資産税の課税明細書など最低限の資料だけを用意して、土地評価に慣れている税理士(相続専門)に、評価額の算定を依頼するのが良いでしょう。税理士が「土地及び土地の上に存する権利の評価明細書」を作成します。

税理士が妥当な土地の相続税評価額を算定した後、家屋の固定資産税評価額も含めて、居住用不動産の全体の評価額が判明します。その評価額が2,000万円を超える場合には、2,000万円に相当する持分を算出する必要があります。

配偶者に贈与する居住用不動産の持分が確定したら、今度は税理士ではなく、司法書士に贈与登記を依頼します。

そして、配偶者(=受贈者)が、贈与の翌年2月1日から3月15日までの間に、所定の書類を添付して、贈与税の申告を行うことになります。

手順としては以上の通りですが、いくつか重要な注意点があります。

まず認識する必要があるのは、不動産そのものの贈与は費用が高くなる、ということです。

金銭の贈与ではかからないような、登記費用や不動産取得税等といった費用がかかります。

また、金銭ではなく不動産そのもので考えても、相続で取得するよりも、贈与で取得した方が費用が余分にかかります。不動産登記の際にかかる登録免許税は、相続に比べて5倍(相続だと0.4%、贈与だと2.0%)もかかりますし、相続ではかからない不動産取得税も贈与の場合にはかかります。

したがって、相続税の節税につながる、と言ったところで、もともと相続税がかからない方々については、生前贈与などしないほうが有利、ということになります。

また、相続税がかかる方々であれば、自宅の敷地を配偶者が相続した場合であれば、相続税の計算において小規模宅地等特例(特定居住用、330㎡までは80%評価減)を受けることができます。

居住用不動産を夫名義のままにするのか、生前に妻名義に変えてしまうか、諸々を考慮して判断すべきでしょう。

不動産登記の手続きを司法書士に依頼する前に、そもそもこの特例を適用して贈与した方が良いのかどうか、必ず税理士(相続専門)に相談するようにしましょう。

まとめ

親・祖父母から子・孫に財産を渡す場合の、贈与税の取扱いに説明してきました。

正しい方法で長期的・計画的に贈与を行えば、たとえ贈与税を払うことになっても、将来の相続税の節税に大きな効果が出ることもあります。

その場合、贈与が成立していることが前提なのですが、贈与というのはお互いの意思の合致が必要な契約行為です。贈与を主張するのであれば、一方に内緒で財産の名義だけを変更するようなことは避けてください。相続税申告後の税務調査で否認されてしまっては、泣くに泣けません。

贈与税の各種特例については、条件が当てはまれれば短期間で大きな金額を贈与することが可能となります。実際の適用にあたっては贈与税の申告も必要ですし、細かな要件の整備もありますので、実行する前には必ず、相続専門の税理士に相談するようにしましょう。

税理士法人ブライト相続 税理士 天満亮

お問い合わせ

-

安心・無料の相続相談はこちら

03-6261-7300

受付時間:9:00~21:00(土日祝日も対応)

-

24時間365日受付

無料相続相談

メールフォーム